やむを得ず法人破産を選ぶ場合に、経営者の方が気にするのは、自分の保証債務がどうなるのか・保証債務の履行請求を受けるのか・履行請求を受けた場合にどうするか、という点だと思います。

これまでは、法人破産=代表者破産でした。

しかし、現在は、経営者保証に関するガイドラインを利用した債務整理、という手段を検討することができます。

経営者保証ガイドラインとは

経営者保証ガイドラインとは

「経営者保証ガイドライン」とは、正確には、「経営者保証に関するガイドライン」と言います。

「中小企業、経営者、金融機関共通による自主的なルール」のため法的な拘束力はありませんが、関係者は、尊重し、遵守することが期待されています。

このガイドラインは、融資段階の保証に関する自主的なルールを定めているほか、会社整理時の保証債務についての自主的なルールを定めています。

このルールに基づき、会社について法的整理・準則型手続による整理をしていることを前提に、「経営者保証ガイドライン」において定められたルールに従って行う債務整理が、「経営者保証ガイドライン」を利用した債務整理となります。

経営者保証ガイドラインを利用した債務整理手続の流れ

(法人について破産手続を申し立てている、または、申し立てる予定であることが前提)

①受任

②一時停止の要請

③財産調査

④財産目録の作成

⑤インセンティブ資産や住宅についての維持の可能性の検討

⑥弁済計画立案

⑦特定調停の申立て

⑧特定調停の成立

⑨(支払い計画の場合)支払い開始

経営者保証ガイドライン利用のメリット・デメリット

破産手続を利用した場合のデメリット

・財産は原則99万円しか維持できません。

・自分の財産としての自宅の維持は、通常は難しいのが実際です。

・官報に掲載されます。

・いわゆるブラックリストに載るとされています。

経営者保証ガイドライン利用のメリット

・99万円(破産時と同様の自由財産)は、維持できるのが原則です。

・法人からの回収見込額が増加した場合、自由財産に加えてインセンティブ資産を残すことができる可能性があります。

・「インセンティブ資産」の中には、「華美でない自宅」「一定期間の生計費」などが考えられるため、自宅を維持できる可能性があります。

・官報への掲載はありません。

・保証人が債務整理を行った事実その他の債務整理に関連する情報は、信用情報登録機関に報告・登録されないとされていますので、いわゆるブラックリストには載らないとされています。

経営者保証ガイドライン利用のデメリット

対象となる債権者全員の同意が必要であったり、法ではなく基本的には交渉で弁済計画を定めたりするため、解決できるかどうか・希望する解決となるかどうか、予測が不透明な点があります。

経営者保証の制限へ

以上は、会社整理段階の経営者保証ガイドラインの債務整理についての説明となります。

他方、融資段階の経営者保証については、令和4年11月1日、金融庁から指針の改訂案が示されました。

https://www.fsa.go.jp/news/r4/ginkou/20221101/20221101.html

詳細はぜひ、上記金融庁のHPをご覧いただきたいと存じますが、基本的には、物価高克服・経済再生実現のための総合経済対策(令和4年10月28日閣議決定)において定められた「個人保証に依存しない融資慣行の確立に向けた施策を年内に取りまとめる」との政策に基づくものとなります。

これにより、主な金融機関は、保証の必要性などを具体的に説明しない限り経営者保証を要求できないことになり、実質的には、これまでの経営者保証を制限するものとなります(令和4年11月1日付日経新聞)。

これまで、経営者保証を理由に破産や債務整理を余儀なくされてきた経営者の方々を多数見てきた当事務所としては、この改正は遅きに失したとは思いますが、望ましい改善という風に考えております。

経営者保証ガイドラインとグリーンリーフ法律事務所

弁護士法人グリーンリーフ法律事務所の特徴

開設以来数多くの企業に関する案件・相談に対応してきた弁護士法人グリーンリーフ法律事務所には、中小企業の悩みに精通した弁護士が数多く在籍し、また、法人破産管財人を経験した弁護士も複数在籍しています。

経営者保証ガイドラインではありませんが、自然災害ガイドラインにおける登録支援専門家として登録されている弁護士も複数在籍しています。

経営者の方へ

上記のとおり、経営者保証をしている場合であっても、経営者保証ガイドラインを利用した債務整理を行うことで、自宅の維持ができたり、破産の各種デメリットを回避し経営者保証ガイドラインのメリットを享受できたりできる場合があります。

破産手続の検討が必要な会社を経営されていらっしゃる場合には、経営者保証ガイドライン利用を検討した方が良い場合もあり得ます。

ぜひ、当事務所にご相談下さい。

資金繰りが途絶える前にご相談を

実際に資金繰りが途絶えると、破産手続や経営者保証ガイドライン利用のための費用を工面することもできないことになります。

従って、資金繰りが途絶える前に資金を準備し、弁護士に相談することが必要です。

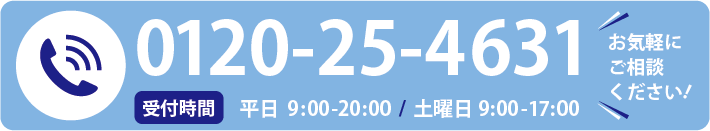

グリーンリーフ法律事務所は、地元埼玉で30年以上の実績があり、各分野について専門チームを設けています。ご依頼を受けた場合、専門チームの弁護士が担当します。まずは、一度お気軽にご相談ください。