生命保険・死亡保険金がある場合に、これが遺産と共に遺産分割の対象となるかどうか疑問に思う方も多いと思います。この記事では、こういった疑問を解決するとともに、例外的に死亡保険金が遺産分割に影響するケースやその他の注意点などを解説します。

相続と生命保険は切っても切れない関係?

ご身内が亡くなった場合には、その被相続人(亡くなった方)の遺産について、遺産分割等の処理を進めなくてはならないことになります。

そういった場面で同時に問題となるのが、生命保険による生命保険金・死亡保険金の問題です(様々な商品・呼び名がありますが、以下では、単に「死亡保険金」といいます。)。

働き手の方に生命保険を掛けておくことはもちろん、例えば県民共済の医療共済を契約したら死亡保障も付いていたとか、がん保険を契約したらがん以外の理由で亡くなった場合も死亡保険金が降りた等、死亡保障や死亡保険金が存在する相続の場面は多い様に感じています。

また、死亡保険金は相続税の課税対象になるところ、一定の範囲で控除が認められていることから、節税対策として用いられることもあるようです。

このように、相続の場面で登場頻度の高い生命保険・死亡保険金ですが、「支払われる保険金額が高額になりやすい」という特徴もあります。

加入年齢や払い込む保険料にもよりますが、数百万円から一千万円単位の生命保険金が支払われることも珍しくないように思います。

そのため、「生命保険がおりたけど、これは相続人で分けるべきなのだろうか?」とか「一人の相続人だけが死亡保険金を受け取ってずるい」など、相続の場面で疑問や不安、トラブルを招く要因にもなっています。

以下では、相続の場面における死亡保険金の扱い・位置づけについて、詳しく解説し、皆さんの疑問にお答えしたいと思います。

【原則】生命保険金・死亡保険金は遺産分割の対象にはならない

多くの人が最も気に掛けるのは、「死亡保険金は遺産分割で分ける対象になるのか」ということだと思います。

これに対する回答を先取りすると、原則「死亡保険金は遺産分割の対象にならない」ということになります。

詳しく解説します。

生命保険契約は、特定の人が亡くなったことをきっかけ(「保険事故」と呼ばれます。)として設定し、そのきっかけ(保険事故)が発生した場合に、保険者である生命保険会社が、保険契約上の保険金の受取人に対して、死亡保険金を支払うというかたちで、保険給付を行うという内容の契約です。

したがって、死亡保険金を受け取るのは、契約上で保険金の受取人とされた人になります。

必ずしも相続人ではないということですね。

遺産分割の場面では、遺産を受け取る権利があるのは相続人やその承継人ですから、ここに違いが出てきます。

保険金の受取人は、生命保険契約を締結する際に保険契約者が指定することも多いですし、約款等によって契約上定められている場合もあります(例えば、①配偶者→②子→③孫の順に上位の人から保険金の受取人になる、など)。

被相続人が、自己を被保険者(「被保険者が亡くなること」が、上記のきっかけ(保険事故)になります。)とした保険契約を締結した場合、被相続人が亡くなれば、保険金の受取人として指定された人は保険金請求権を取得することになります。

これは、被相続人から保険金請求権を受け継ぐ(相続する)のではなく、保険金受取人が、自分の固有の権利として、保険金請求権を取得するのだと整理されています。

遺産分割協議や調停は、あくまで被相続人の遺産について、どう分けるか話し合いをして合意していく手続ですから、被相続人の遺産の範囲に含まれない保険金請求権は、遺産分割の対象にならないということになります。

したがって、死亡保険金そのものについては、相続人と遺産分割で分ける必要はなく、保険金の受取人が全て受領して良いということになります。

そのため、原則として、「死亡保険金は遺産分割の対象にならない」ということになるのですね。

死亡保険金が遺産分割に影響する例外2選

上記では、原則として、「死亡保険金は遺産分割の対象にならない」というお話を解説しました。

死亡保険金は遺産分割に影響を与えないということですね。

しかしながら、次の場合には、例外的に、生命保険・死亡保険金が遺産分割に影響を与えることになります。

詳しく見ていきます。

【例外1】死亡保険金の受取人が被相続人だった場合

上記で解説したとおり、死亡保険金が遺産分割の対象とならない理由は、端的に「死亡保険金の請求権が、被相続人の権利ではなく、受取人の固有の権利だから」というものです。

ということは、裏を返せば、「死亡保険金の請求権が、被相続人の権利である場合には、遺産に含まれることになる」ということになります。

つまり、生命保険契約を締結したときに、保険金の受取人を「自分(=被保険者)」としていた場合には、死亡保険金の請求権が被相続人の財産になりますので、遺産を構成することになるということです。

「自分が亡くなったときに支払われる生命保険金を、自分が受け取れるように生命保険契約を結べるの?」と疑問に思われる方もいるでしょう。

まさにそのとおりで、自分を被保険者(亡くなったときに保険金支払いのきっかけとなる人)とする生命保険契約の場合は、自分を保険金の受取人にすることはできません。

一方で、自分以外の第三者を被保険者とした保険契約を締結し、自分を保険金の受取人にすることはできます。

こういう言い方をすると難しいですが、例えば、「妻が、夫を被保険者として、夫が亡くなった際に、妻自身に保険金が支払われるような生命保険契約を締結した」と言えば、イメージが湧くのではないでしょうか。

この場合、実際に夫が亡くなると、妻は死亡保険金の請求権を行使できるようになりますが、妻が夫に続いて亡くなってしまい、死亡保険金が請求出来ていなかったときには、その相続人が死亡保険金の受取人の地位を受け継ぐ(相続する)ことになります。

以上のことは本題と少し違った想定になるかもしれませんが、死亡保険金の請求権が遺産に含まれる場合として、念のため整理させて頂きました。

なお、死亡保険金の受取人の地位を受け継いだ人が複数人いる場合には、実際に死亡保険金を請求しようとすると、代表者1名を定めることを求められるケースが多いと思われます。

この代表者が、保険金を事実上1人で受け取る(その後、各人に分配することが想定されている)ことになるため、この代表者を誰にするか、結局話し合いをすることになると思われます。

この受取人を定める話し合い自体は、遺産分割協議そのものとは異なる性質のものと考えられますが、実際には両者は区別されずに行われていることも多いように思います。

保険金の受取人が保険金を受け取らないまま亡くなった場合の具体的な手続や必要書類等は、生命保険会社に問い合わせるか、約款・契約書等をご参照ください。

【例外2】相続人間の不公平が著しい場合

上記とは違って、被相続人が被保険者(亡くなったときに保険金支払いのきっかけとなる人)であり、保険金の受取人が第三者――特に相続人のひとりだった場合を考えてみましょう。

この場合には、上記でも述べた通り、保険金の受取人に指定された相続人が、その固有の権利として保険金請求権を得ますので、生命保険金は遺産に含まれず、遺産分割にも影響しないというのが原則です。

しかしながら、以下のようなケースではどうでしょうか。

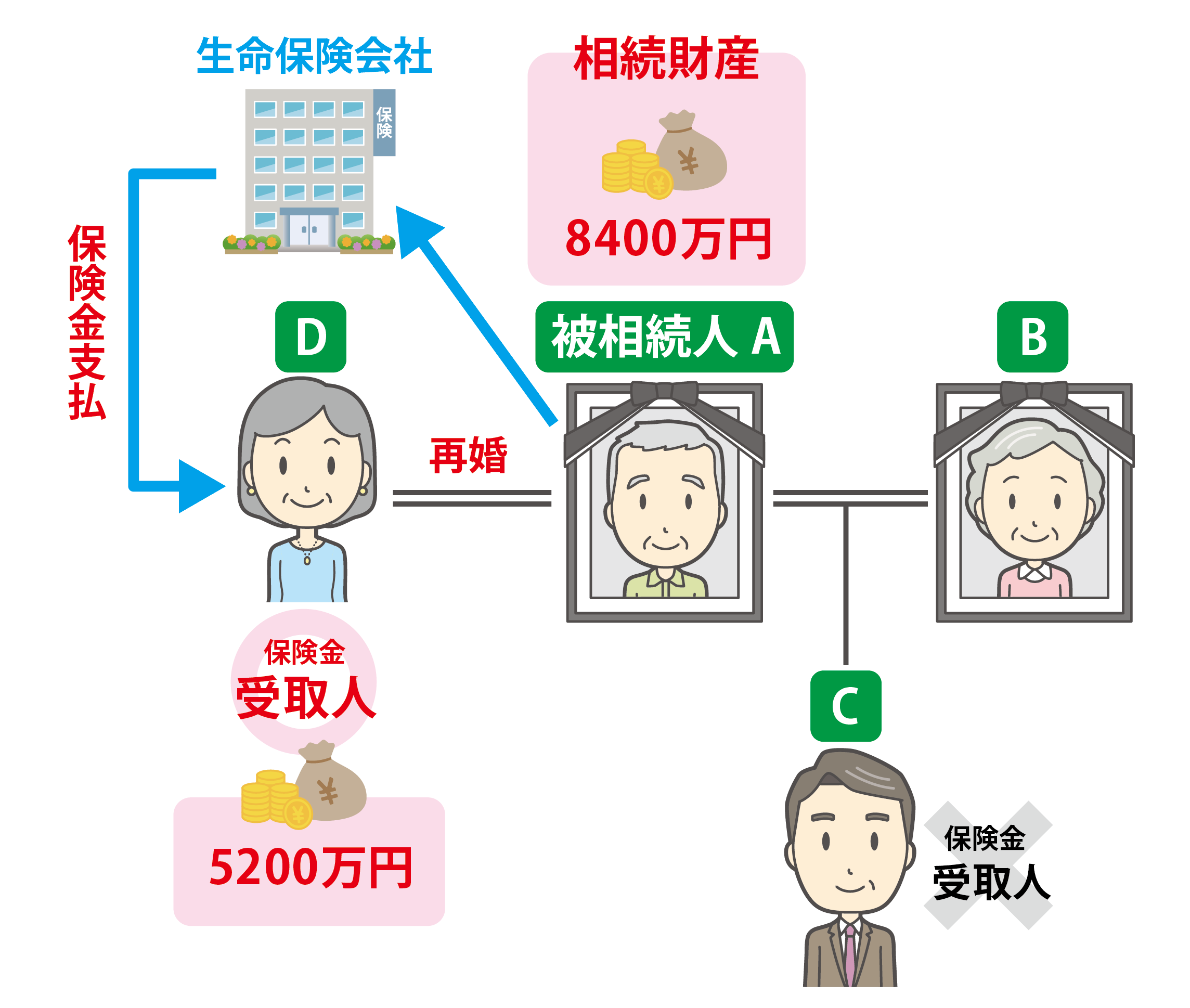

【事例】

①被相続人のAさんには、前妻であるBさんとの間に子Cさんがいました。

②前妻Bさんとは長年連れ添ったものの、Bさんが先に亡くなってしまいました。

③晩年、AさんはDさんという女性と再婚しました。Dさんとの間には子はいません。

④AさんとDさんとは3年程度婚姻生活を送りましたが、Aさんは亡くなってしまいました。

⑤Aさんの相続財産は総額8400万円程度でした。

⑥Aさんが契約していた生命保険は、再婚後、受取人が子Cさんから後妻Dさんに変更されていて、Dさんは5200万円の死亡保険金を受け取りました

このAさんの相続はどう帰結するでしょうか。

まず、Aさんの相続人は子Cさんと配偶者Dさんです。

法定相続分は各2分の1ずつになりますから、Cさん・Dさんはそれぞれ4200万円ずつ、遺産を相続することになりそうです。

しかし、本件ではさらに、死亡保険金が存在します。

上記で述べた原則どおり、死亡保険金は受取人固有の権利ですので、⑥の通りDさんは5200万円の死亡保険金を受け取ることになります。

そうすると、結果として、Cさんは4200万円、Dさんは9400万円を取得する計算になります。

Cさんとしては、法定相続分は等しいはずなのに、結果としてDさんの半分以下の経済的利益しか得られないことになり、不公平を感じる状態になっています。

(上記事例は、名古屋高決平成18年3月27日をアレンジしたものです。)

こういった相続人間の「不公平」を是正するため、最高裁はひとつの判断を示しました(最二小決平成16年10月29日)。

最高裁は、死亡保険金の存在によって、保険金受取人である相続人とその他の共同相続人との間に生ずる不公平が「著しいもの」になっている場合には、遺産分割の場面で、死亡保険金の存在を調整要素とするとしたのです。

具体的には、死亡保険金を「特別受益に準じて持ち戻しの対象」とするとしています。

これは、ざっくりと言えば、

・死亡保険金も相続財産(遺産)に含まれると考えて遺産の総額を計算する

・死亡保険金の分は、保険金の受取人である相続人が既に取得した金額として計算し、残りの遺産の配分を調整する

といった処理をすることになります。

上記の事例で言えば、おおよそ以下のように処理されることになります。

⑦死亡保険金を「特別受益に準じて持ち戻しの対象」とするので、遺産の総額は8400万円+5200万円=1億3600万円と計算されます。

⑧この場合、法定相続分で分けるとすると、Cさん・Dさんはそれぞれ6800万円分ずつ、遺産を相続することになります。

⑨ここで、Dさんはすでに死亡保険金5200万円を受け取っていますから、6800万円-5200万円=1600万円分、遺産から相続することになります。

⑩Cさんは、6800万円全額分、遺産から相続することになります。

⑪これにより、結果的に、Cさん・Dさんはそれぞれ6800万円分ずつ取得することになり、不公平が解消されます。

実際の相続の場面では、他の調整要素(特別受益や寄与分等)も存在することが多いため、上記のようにシンプルにはいかないこともありますが、死亡保険金の存在による不公平がこのように解決されるのだというイメージを掴んで頂ければ幸いです。

なお、どういった場合に不公平が「著しいもの」と言えるかについては、上記の最高裁は、「保険金の額、この額の遺産の総額に対する比率のほか、同居の有無、被相続人の介護等に対する貢献の度合いなどの保険金受取人である相続人及び他の共同相続人と被相続人との関係、各相続人の生活実態等の諸般の事情を総合考慮して判断すべきである」と述べていて、様々な要素を読み込んで判断するということになっています。

そのため、明確で客観的な基準があるわけではありませんが、様々な裁判例から判断すると、特に死亡保険金の金額と、その額と遺産総額との比率が重視されているように思います。

このように、死亡保険金が遺産そのものになるのではありませんが、遺産分割に影響するということがあります。

死亡保険金があり相続人間に不公平が生じていると感じる場合には、一度弁護士までご相談されることをおすすめいたします。

生命保険・死亡保険金と相続に関する注意点

ここまで、原則論と、死亡保険金が遺産分割に影響する例外的な場合を解説してきましたが、その他にも注意するべき点がありますので以下解説します。

注意点1:受取人が被相続人よりも先に死亡していた場合

上記で、死亡保険金の請求権は、受取人の固有の権利であるというお話をしました。

では、契約時に指定していた受取人が、被相続人よりも前に死亡してしまい、その後受取人の再指定をしないまま被相続人も亡くなってしまったという場合、誰が死亡保険金の受取人になるのでしょうか。

こういった場合については、「保険法」という法律が、受取人について定めを置いています。

保険法第46条

保険金受取人が保険事故の発生前に死亡したときは、その相続人の全員が保険金受取人となる。

https://laws.e-gov.go.jp/law/420AC0000000056#Mp-Ch_3-Se_2

例えば、「夫が亡くなった際に、妻が死亡保険金を受け取る」という内容の生命保険契約を考えてみましょう。

夫よりも先に妻が亡くなってしまい、保険金の受取人の再指定がないまま夫も亡くなってしまった場合には、上記の保険法46条により、妻の相続人全員が保険金の受取人になります(相続人が複数あるときは、それぞれが平等の割合で保険金請求権を取得するとされています。)。

このように「相続人」という言葉が出てきてしまうのでややこしいのですが、この保険法46条によって、保険金受取人の相続人が新たに保険金受取人になることは、相続そのものの効果ではなく、保険法による効果(保険法によって保険金受取人の変更が行われたということ)と言われています。

したがって、相続・遺産分割とは厳密には違うのですが、同じく被相続人が亡くなった場面で適用のある話ですので、注意点というかたちで整理させて頂きました。

なお、生命保険契約・共済契約の中には、保険金や共済金の受取人が被保険者・被共済者よりも先に亡くなっていて再指定が無い場合に、誰がその受取人になるのかについて、約款等で定めを置いているものもあります。

その場合には、保険法ではなく約款等に従って受取人が変更・決定されることになりますので、実際にこういった場面に遭遇した場合は、まずは約款等を確認するか、保険会社・共済組合等に受取人を確認すると良いと思います。

注意点2:相続放棄すると死亡保険金は受け取れないのか?

もうひとつ、相続の場面で生命保険・死亡保険金がネックとなるのは、相続放棄を考える場合だと思います。

何らかの理由で相続放棄をしたいけれど、死亡保険金は受け取りたい(もしくは受け取ってしまった)場合に、死亡保険金を受け取りつつ相続放棄はできるか、という問題です。

結論から言うと、相続放棄をしつつ死亡保険金を受け取ることは可能なことが多いと思います。

上記でも見てきたように、死亡保険金の請求権は、受取人に指定された人の固有の権利であり、被相続人の相続財産ではありません。

そのため、相続放棄をして被相続人の相続財産を受け継げないことになったとしても、保険契約によって得た死亡保険金の請求権は無くなりません。

したがって、相続放棄と死亡保険金の受取は両立することが多いと思われます。

しかしながら、これも上記で出てきたとおり、中には保険金の受取人が被相続人であるパターンもあると思います。

このパターンの場合には、「被相続人が取得済みの死亡保険金請求権」という被相続人の財産(=遺産)については、相続放棄によって相続できないことになりますので、相続放棄と保険金の受取が両立しないことになります。

このように、誰が固有の権利として保険金の請求権を取得するのかによって結論は変わりますので、注意が必要です。

また、前者のパターン(相続人が自身の固有の権利として死亡保険金の請求権を取得するパターン)で相続放棄をした場合には、その相続人は相続放棄によって相続人という立場を失います。

そうすると、死亡保険金自体は受け取れるものの、死亡保険金について相続人が使える、相続税の非課税枠が使えないということがあります。

場合によっては税金の支払い額が大きくなるということもあると思いますので、この点にも注意が必要です。

まとめ

いかがだったでしょうか。

この記事では、生命保険・死亡保険金が遺産分割の対象になるかについて詳しく解説してきました。

まとめると、原則として、死亡保険金は遺産には含まれず、受取人の固有の権利であるため、遺産分割の対象にはなりません。

ただし、例外的に遺産分割に影響を与えることがあります。

特に、相続人のうちの一部の人が、多額の死亡保険金を取得するというケースでは、持ち戻しの計算によって遺産分割の調整が図られ、相続人間の不公平が是正されることがあるので注意が必要です。

「死亡保険金があるけれど、遺産分割はどう解決したら良いだろうか」「ひとりの相続人が死亡保険金も遺産も多く持って行くのは納得ができない」など、生命保険・死亡保険金の存在によって相続問題全体が解決できていない場合には、一度弁護士までご相談頂くと良いと思います。

また、相続放棄をしたいけれど死亡保険金もあって…というケースも、一度相続放棄の可否・死亡保険金受取の可否について、弁護士までご相談頂ければと思います。

生命保険・死亡保険金自体は、遺族(特に同居の家族など)の今後の生活を支える有用なシステム・商品だと思います。その趣旨で、税制上の優遇措置(非課税枠)もあるところです。

ただ、その金額が大きくなりがちなこともあって、相続という場面でみると、紛争の火種にもなることがあるという難しい側面もあります。

相続問題を解決し、相続人が新たな人生を歩むための一助として、是非弁護士をご活用ください。

ご相談 ご質問

グリーンリーフ法律事務所は、設立以来30年以上の実績があり、17名の弁護士が所属する、埼玉県ではトップクラスの法律事務所です。

また、各分野について専門チームを設けており、ご依頼を受けた場合は、専門チームの弁護士が担当します。まずは、一度お気軽にご相談ください。