夫婦の一方が亡くなったとき、残された配偶者は「相続」に向き合うことになりますが、相続によって、今まで夫婦で共にしてきた経済的基盤が脅かされる可能性があります。この記事では、夫婦の相続の特徴や注意点を解説していきます。

1 夫婦の一方が亡くなった場合、相続人は誰? 子なし夫婦の場合は?

人が亡くなり相続がはじまったとき、一番最初に考えなくてはならないのが、「相続人は誰か?」ということです。

相続人は、相続の当事者として遺産分割を行ったり、そのための話し合い(遺産分割協議)を行ったり、相続手続きを行っていくことになります。

夫婦の一方が亡くなったときの相続の場合、存命の配偶者(夫または妻)は法定相続人となります。

では、子どもや親きょうだいなど、他の血縁者がいる場合はどうでしょうか。

この場合は、存命の配偶者と、次のうち最も順位が高い存命の血縁者が、両方とも法定相続人となります。

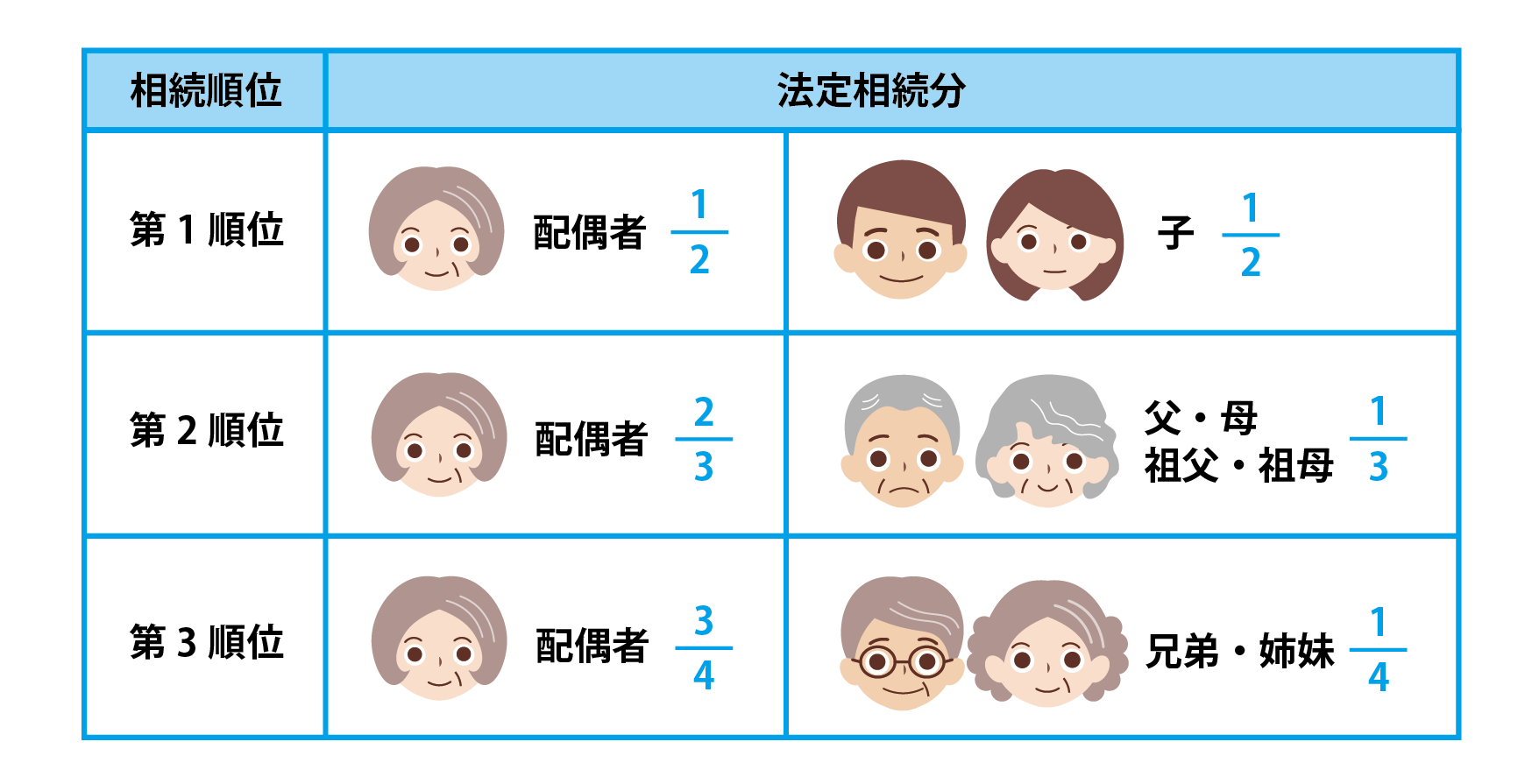

第1順位

被相続人の子。子が既に亡くなっているときは、その子の直系卑属(子や孫など)が代襲相続により相続人となります。

第2順位

被相続人の父母。父母が両方とも亡くなっているときは、祖父母。

第3順位

被相続人の兄弟姉妹。兄弟姉妹が既に亡くなっているときは、そのきょうだいの子が代襲相続により相続人となります。

なお、きょうだいの子が既に亡くなっている場合には、代襲相続は生じません。

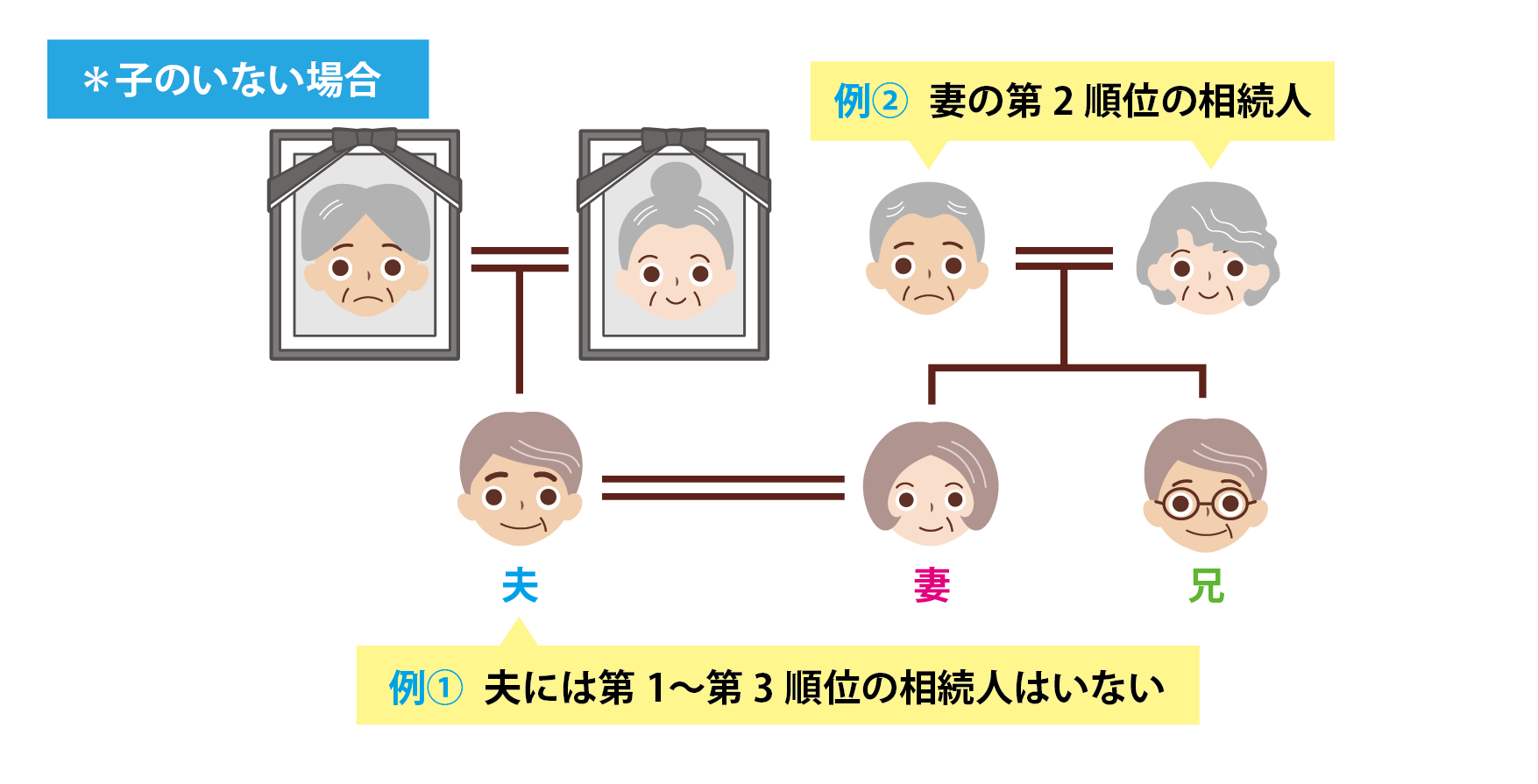

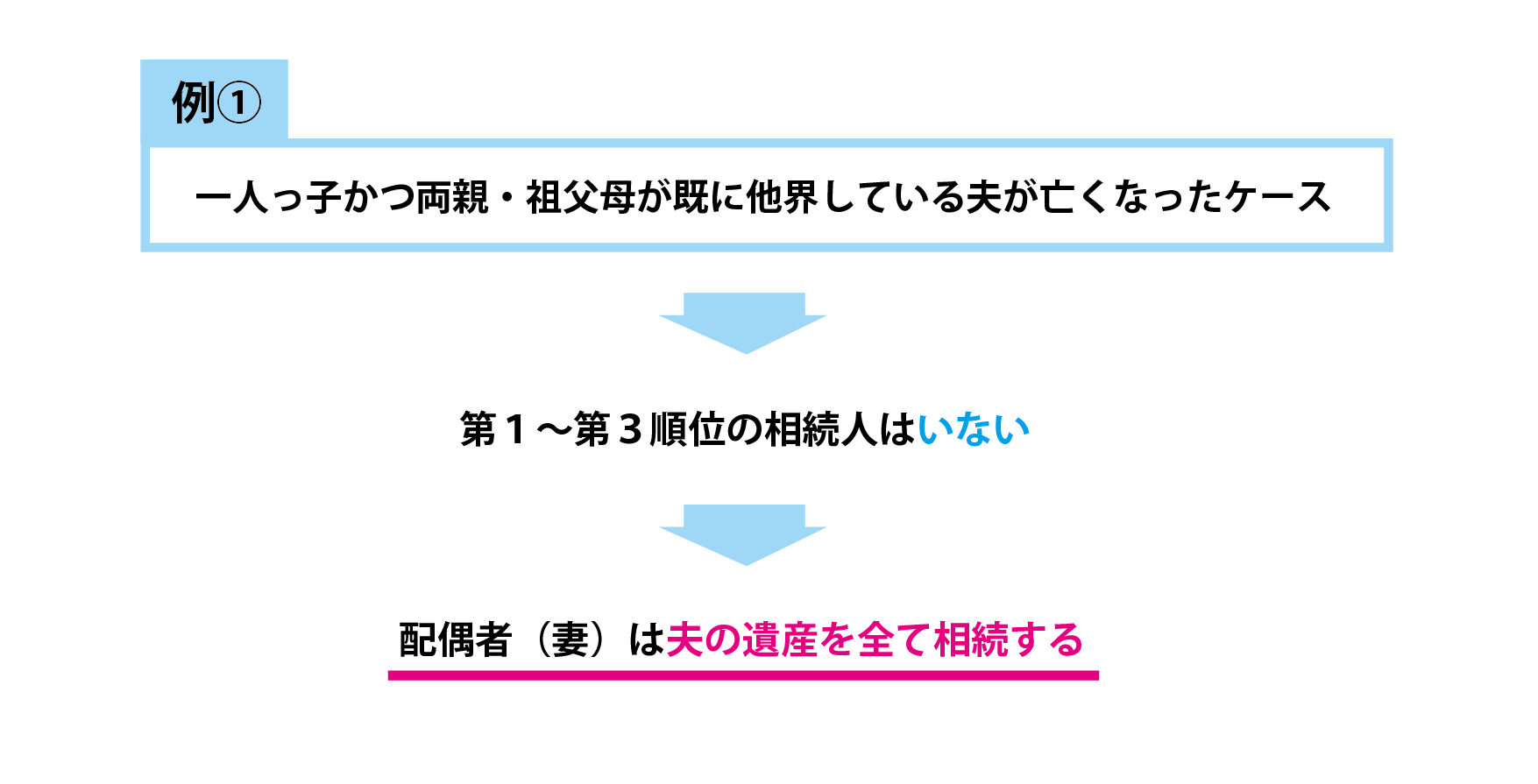

上記の第1順位~第3順位の血縁者がいない、全員既に亡くなっているという場合には、相続人は配偶者のみとなります。

つまり、子どものいない夫婦、いわゆる「子なし夫婦」が、「うちの夫婦は子どもがいないから、死んだときは配偶者に全部の財産を渡せるだろう」と考えていたとしても、第2順位である父母や、第3順位であるきょうだいなども相続人になってしまい、残された配偶者が遺産分割協議を行わなくてはならなかったり、遺産の取り分が減ったりということもあり得るということです。

この通り、自身や配偶者が亡くなったとき誰が相続人となるのか、という点を考えることが、相続について理解を深め対策を打つ第一歩となるのです。

昨今では、籍を入れない内縁の夫婦・事実婚も珍しくありません。

しかしながら、内縁の夫婦の場合は、戸籍上の夫婦ではないために法定相続人になることができません。

したがって、「相続」という制度上では、遺産を受け取る権利が無いことになります。

内縁の配偶者に遺産を遺したい場合には、生前贈与を行う、遺言を作成して遺贈を行う等、特別な配慮・手当をする必要があります。

2 夫が亡くなった場合、妻が亡くなった場合でもらえる財産に違いはある?

まず、夫が亡くなった場合も、妻が亡くなった場合も、同じ「法定相続分」という基準が定められています。

法定相続分とは、相続人が配偶者を含めて複数人いるときの、各人の相続割合(主張できる権利の割合)のことです。

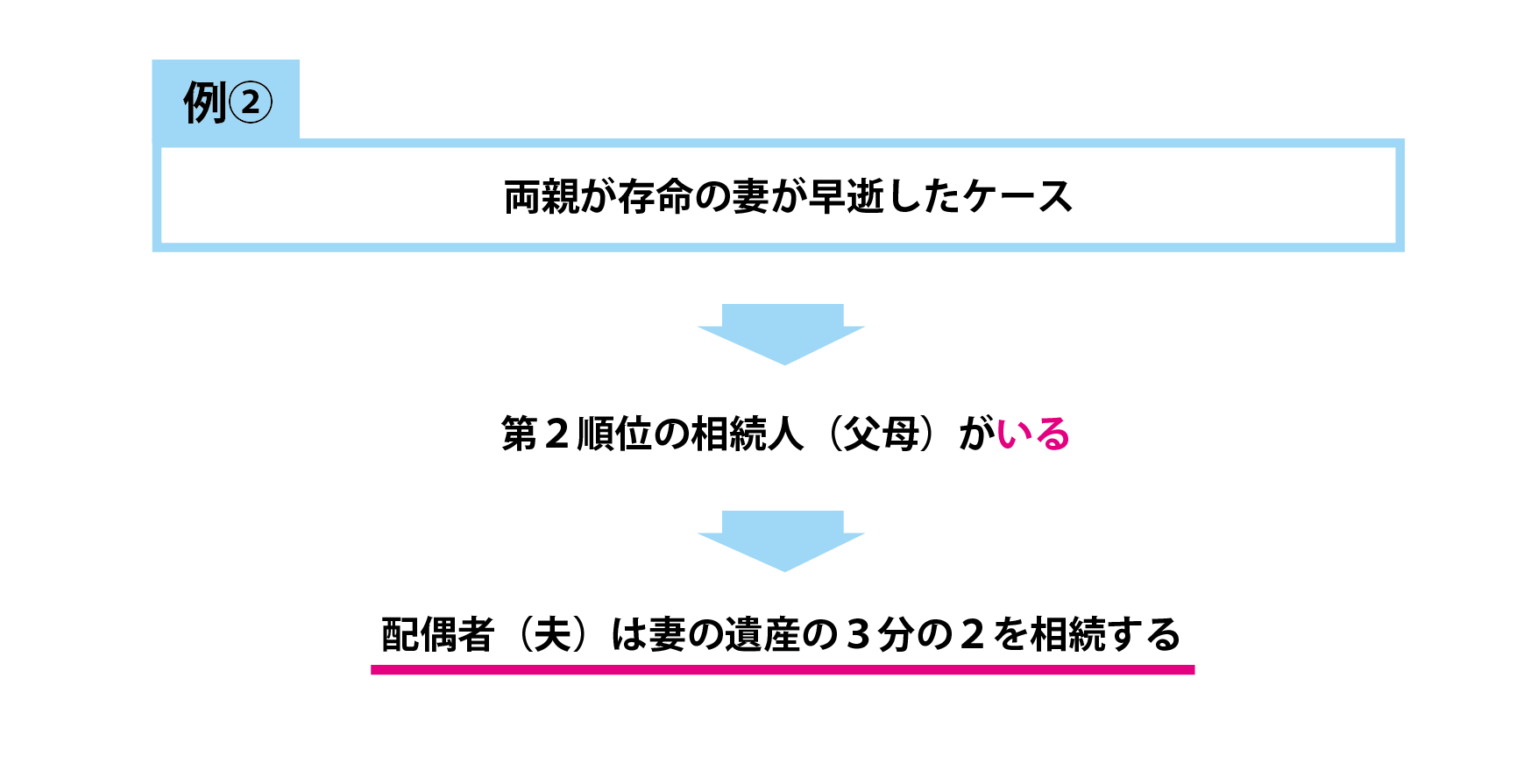

上記1で見たように、配偶者以外の相続人として、どの順位の相続人がいるのかによって、配偶者の法定相続分は異なってきます。

【法定相続分】

※子、父母または祖父母、兄弟姉妹が複数いる場合には、それぞれの法定相続分をさらに人数で割ることになります。

ちなみに、相続人が配偶者しかいない場合には、配偶者が100%相続することになります。

亡くなった人が夫でも妻でも(男性でも女性でも)、そのことによって割合に差はありません。

一方で、それぞれの家族構成は異なる場合がありますから、実際としては法定相続分が異なってくる可能性はあります。

3 再婚の場合、連れ子は相続人か? 別居している子どもは?

まず、前提として、結婚している場合(婚姻状態にある場合)には、配偶者は上記の通り相続人となります。

しかし、離婚した場合(婚姻状態を解消した場合)には、配偶者は配偶者としての地位を失いますので、法定相続人にはなりません。

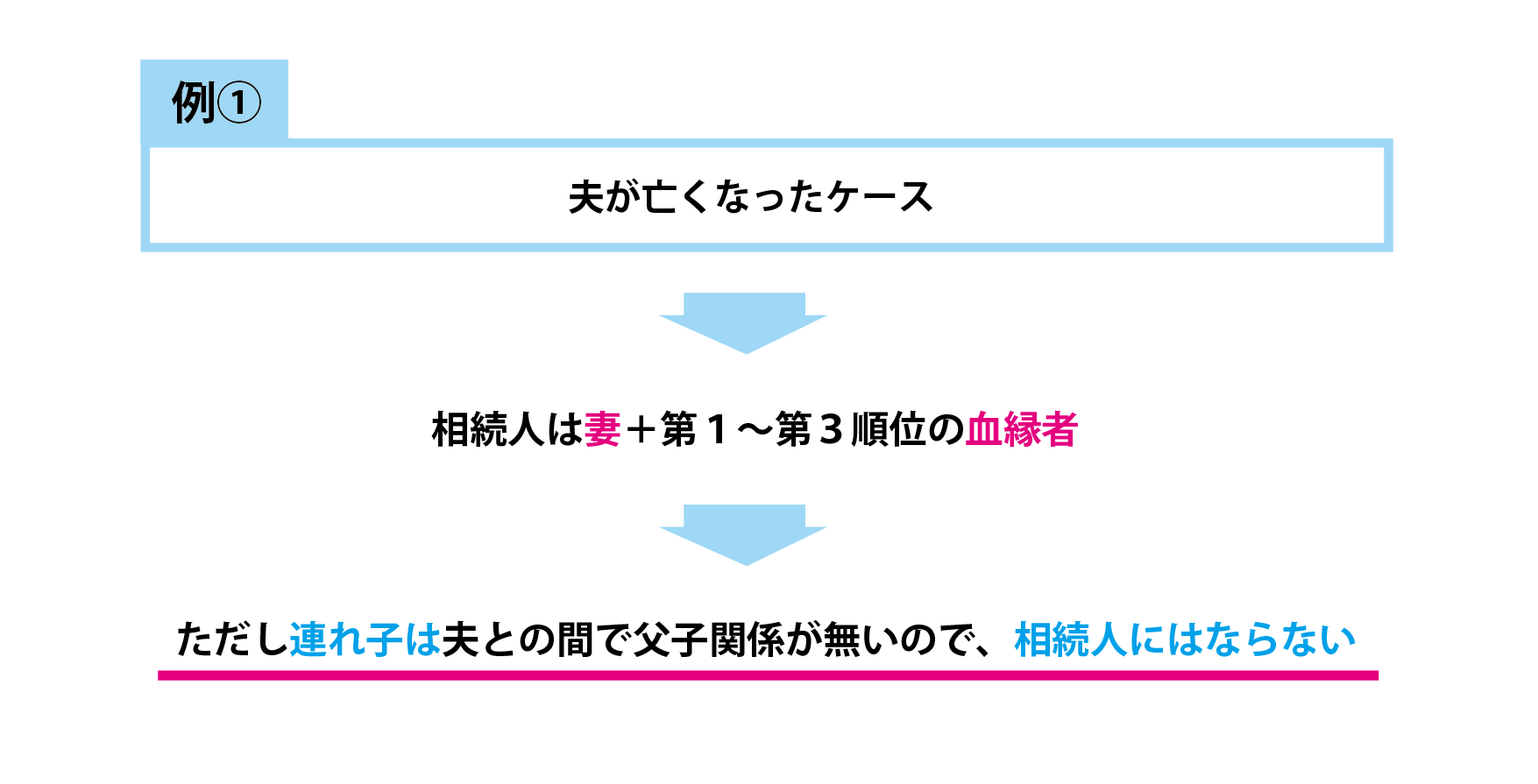

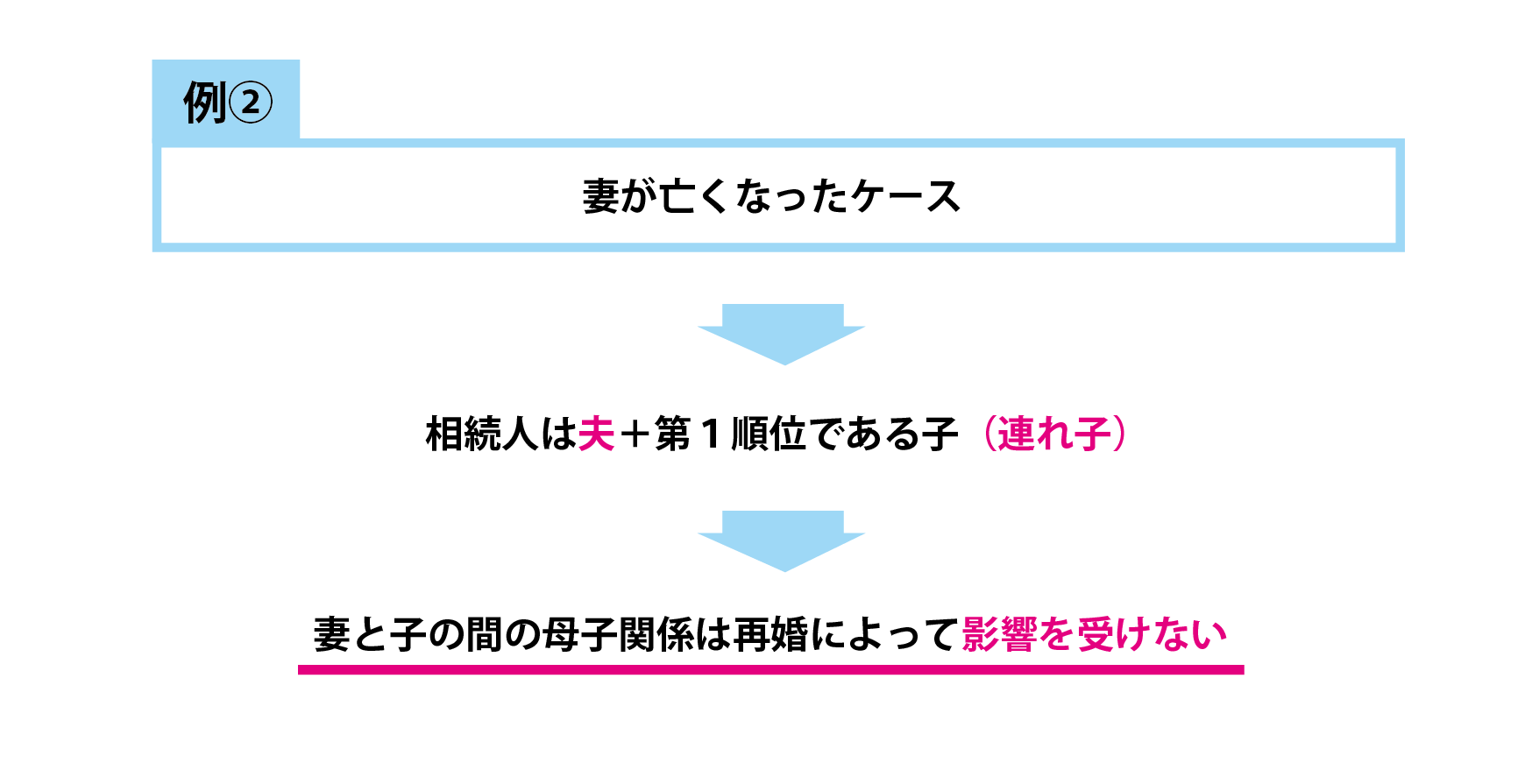

一方、例え両親が離婚したとしても、子どもの親はその父母であり、相続の制度上は影響がありません。

親権を持たず別居していた親が亡くなった場合も、親子の関係性は変わりませんので、子は親の法定相続人となります。

したがって、例えば両親の離婚に伴って親権は母親、同居するのも母親となった子の場合でも、別れて暮らしている父親が亡くなった場合には、その相続人となります。元配偶者である母親は、離婚しているため、法定相続人にはなりません。

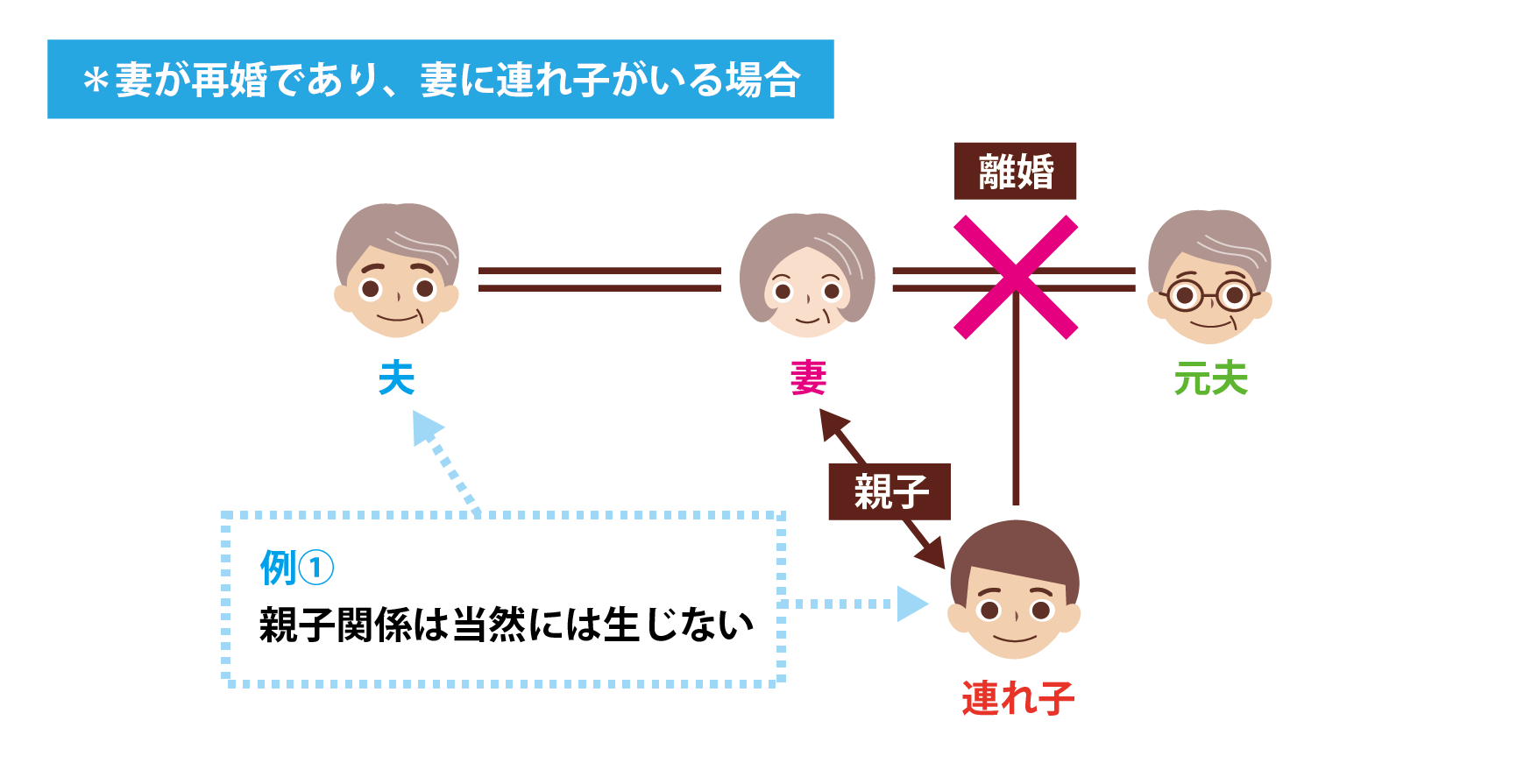

では逆に、いわゆる連れ子(前の配偶者との間の子ども)を、再婚相手が家族として受け入れて同居をはじめた場合、その子は再婚相手の相続人になるでしょうか。

結論としては、法律上特段の手当をしない場合には、その連れ子は相続人にはなりません。

再婚をした場合、夫婦の間には戸籍上の夫婦関係が生じます。

しかし、再婚相手と子どもとの間には、戸籍上の親子関係が自動的に生じるわけではありません。親子関係を生じさせたい場合には、養子縁組をする必要があります。

上記で説明した通り、連れ子は再婚相手と養子縁組しない限り、再婚相手の子として相続人になりません。

では、再婚相手と養子縁組した場合、相続の制度上、実父母との関係性には何か影響を受けるのでしょうか。

結論としては、おそらくほとんどの場合で、影響は無いと考えられます。

養子縁組には、原則として市役所等に届出をすれば効力を生じる「普通養子縁組」と、家庭裁判所の審判が必要な「特別養子縁組」があります。

この2つのうち「特別養子縁組」の特徴は、実父母との親子関係を解消し、養子と養親との間に、実の親子関係と同様の親子関係を生じさせることにあります。

再婚の連れ子の場合は、実の父または母との親子関係を解消させる必要はないので、この「特別養子縁組」は認められず、「普通養子縁組」の制度を利用することが考えられます。普通養子縁組の場合、実父母との親子関係は解消されず、そのまま残ります。

そして、養子は養親の法律上の子どもですから、養親の第1順位の法定相続人になります。

そうすると、養子となった連れ子は、自分の実父母2人の子としてそれぞれの法定相続人になるほか、養親の子としてもその法定相続人になります(ちなみに、養親は、実父母とともに養子の第2順位の法定相続人になります。)。

このように、相続の制度上、3人の親が存在することになるのです。

再婚・連れ子ではなく、実父母とは全く別の夫婦の養子になった場合は、実父母2人、養親夫婦2人、計4人が自身の「親」になることになります。

4 配偶者に自宅を残す場合の注意点

夫婦間の相続で遺される遺産の際たるものは「自宅」だと思います。

「配偶者が亡くなった後も、自宅を相続して住み続ければ、ひとまずの生活は安心だ」と思っている方も多いのではないでしょうか。

しかしながら、この自宅の相続には、思わぬ落とし穴が存在します。

すなわち、遺産のうち主要なものが自宅であるとすると、自宅を相続したい配偶者が、遺産分割や遺留分侵害額請求の場面で金銭の支払いを求められる可能性があるということです。

まず、遺産分割の場面を解説します。

例として、被相続人の遺産の内訳が、預貯金・現金等が少なく100万円程度、それとご自宅の土地建物が1100万円程度の評価額だったとします。

また、相続人は、配偶者と、被相続人のきょうだい(第3順位の法定相続人)1人の計2人だったとします。

そうすると、法定相続分は配偶者が4分の3(900万円分)、きょうだいが4分の1(300万円分)となります。

ここで、配偶者が自宅の土地建物に住み続けるため、この自宅全部を相続して取得しようとすると、法定相続分より200万円分、多く取得することになります。

その分自分の取り分が少なくなってしまう被相続人のきょうだいは、この配偶者に対して、「あなたの取り過ぎてしまう200万円分については、あなたのポケットマネーから支払ってください」と代償金の支払いを求めることになります。

このきょうだいが譲らない限り、配偶者は自宅の取得のためには代償金の支払いをする必要があります(代償分割という方法です。)。

代償金が支払えない場合は、自宅をひとりで相続することを諦めて、売却して売却代金を分割したり、自宅を法定相続分等でそれぞれ取得する(共有する)ということになってしまい、残された配偶者が安心して自宅に住み続けることが難しくなってしまいます。

このように、自宅以外の遺産が少なく、自宅がメインの遺産となっている場合には、実は自宅を相続するハードルは高くなっているのです。

「だったら遺産分割をしなければ良い。生前贈与をするか、遺言で配偶者に自宅を相続させよう」という考えもあると思います。

その場合には、遺留分に注意する必要があります。

遺留分とは、法定相続人に法律上認められた、最低限保証される遺産の取得分のことです。

ただし、法定相続人のなかでも被相続人の兄弟姉妹には、遺留分は認められていません。

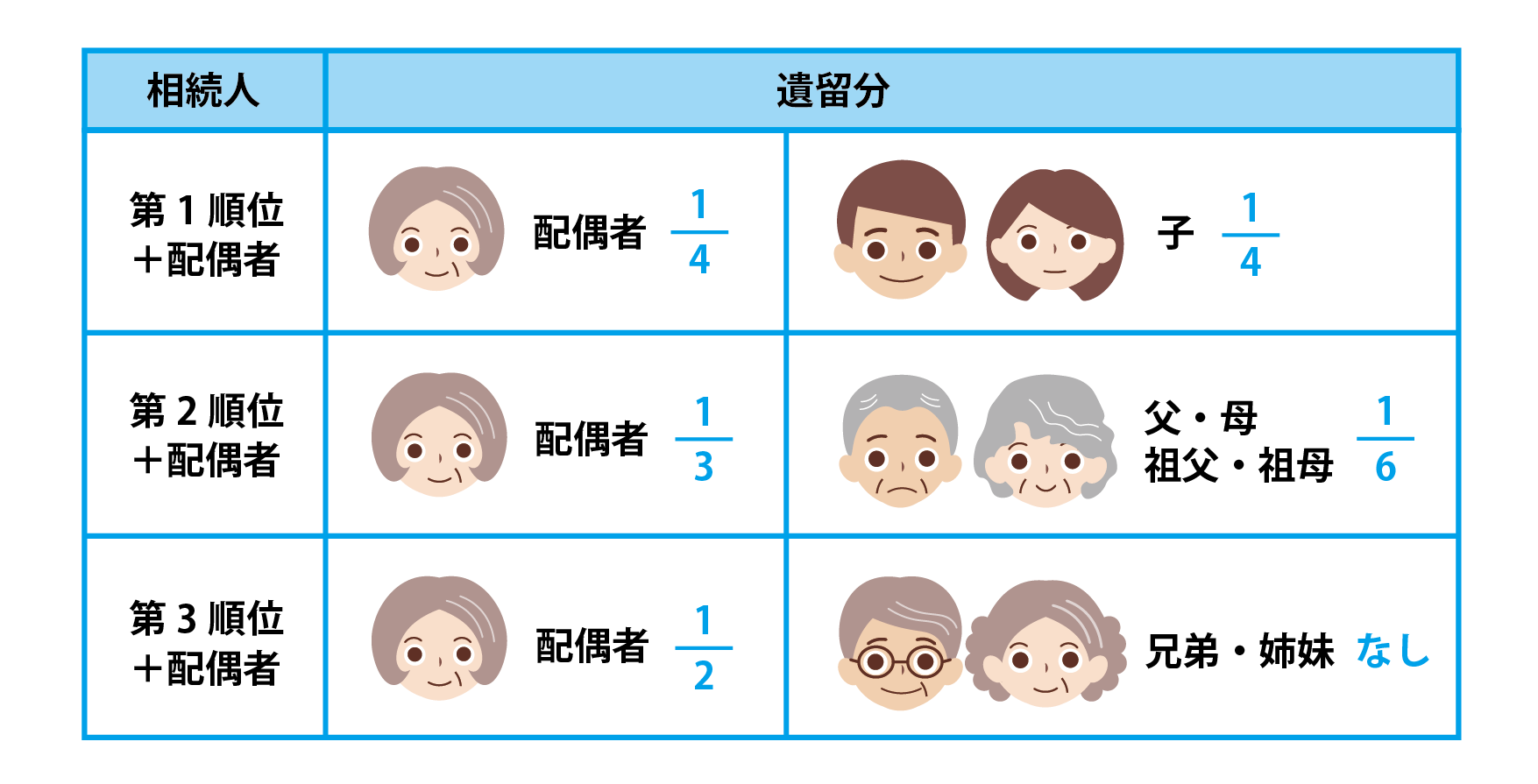

そうすると、配偶者のいる相続の場合、各相続人に以下の遺留分があることになります。

【遺留分】

したがって、例えば相続人が配偶者1人と子1人の計2人の相続で、自宅以外にめぼしい遺産がないにもかかわらず、遺言書で「自宅の土地建物は配偶者に相続させる」とした場合、自宅の評価額の4分の1に当たる金額について、自宅を相続した配偶者から遺産を受け取れなかった子に対して支払う必要があります。

よくご質問があるのですが、遺留分は遺言によっても排除できません。法律によって強制的に決められている保障分であるとご理解下さい。

上記の通り、遺産の主要部分が自宅であると、結果的に配偶者が自宅を相続できない可能性があります。

預貯金や現金を残す、生命保険金を残すなどの対策の他、不利になる法定相続人に十分な事前説明をして協力を得る、次項で述べる配偶者居住権を活用するなど、何らかの作戦を練る必要があると考えられますので、注意が必要です。

5 配偶者居住権の活用も検討

配偶者居住権とは、夫婦の一方が亡くなった場合に、残された配偶者が、 亡くなった人が所有していた建物に、原則として亡くなるまで(又は一定の期間)、無償で居住することができる権利です。

令和2年4月1日以降に発生した相続に認められる、新制度になります。

配偶者居住権の最たるメリットは、原則として残された配偶者が亡くなるまで、無償で住み続けることができる点です。

「夫婦の一方が亡くなった場合もそのまま自宅に住み続けたい」という場合には有力な選択肢になると思います。

そして次のメリットは、自宅不動産の権利を、住む権利(配偶者居住権)と所有する権利(所有権)に分けることによって、残された配偶者の負担を軽くできるという点です。

例えば上記4の遺留分の事例で、自宅全体の価値が1000万円だとします。

このうち、配偶者居住権を500万円、住む権利を除いた所有権(配偶者居住権の負担付の所有権)を500万円と見積もったとします。

遺言によって、「配偶者には自宅の配偶者居住権を取得させる。子には自宅の所有権(配偶者居住権の負担付)を相続させる。」といった内容で相続をさせるとすると、配偶者、子のいずれの遺留分も侵害していないことになります。

これにより、配偶者は、自宅に死ぬまで無償で住み続けられるという目的を達成できるほか、その目的達成のために遺留分侵害額に当たる金銭を支払う必要も無くなるということです。

配偶者居住権は、その名の通り、配偶者だけに認められた特別な制度です。

ほかにも「被相続人が、自宅を単独所有しているか、配偶者と共有している場合でないと使えない」とか、「被相続人の生前に遺言又は死因贈与契約で準備するか、遺産分割協議で定めたり家裁の審判で認められたりする必要がある」といった条件はありますが、自宅が主要な遺産となる見込みがある場合には、積極的に検討していくと良いと思われます。

配偶者居住権についてはこちらの記事もご覧ください

まとめ

いかがだったでしょうか。

相続には様々な問題が生じ得ますが、その中でも「夫婦の相続」の場合の特徴や注意点についてまとめてみました。

特に自宅に関する問題は多くご相談を頂くところであり、事前になにも手当ができなかったが故に、残された配偶者が自宅を去るという結論になってしまったケースも複数存在します。

自宅が主要な遺産となる可能性がある場合には、事前の手当としてどんなことができるか、必要か、ぜひ弁護士にご相談ください。

ご相談

グリーンリーフ法律事務所は、設立以来30年以上の実績があり、17名の弁護士が所属する、埼玉県ではトップクラスの法律事務所です。

また、各分野について専門チームを設けており、ご依頼を受けた場合は、専門チームの弁護士が担当します。まずは、一度お気軽にご相談ください。