事業を後継者に譲りたいとお考えの方も、まだまだ自分で経営したいとお考えの方も、事業承継の問題には早く着手した方が良く、また、手続き上の問題点等もありますので、今回はこれらのことについて解説いたします。

事業承継とは

後継者に事業を引き継がせることで、具体的には経営権の譲渡、自社株式の譲渡、事業用資産の譲渡をいいます。

経営権とは、経営方針の決定権、財産についての処分権、人事の決定権、取引先との関係性、従業員やそのほかの役員との関係性などの経営者としてもつ一切の権利のことです。

こうした経営権は、現経営者が長期間にわたって作り上げてきたものですので、後継者が現経営者の後を継いで代表取締役になったからといって、簡単に承継できるものではありません。承継には時間がかかります。

自社株式の譲渡については、会社の株式をどのようにして後継者に承継させるかが、課題になります。後継者が経営を行うのに十分な株式を持たない場合には、会社の運営は上手く進みません。そこで、事業承継においては、自社株式をいかにして後継者に集中させるかが問題となります。

事業用資産の譲渡については、事業用資産の一部が現経営者の個人所有であることがありますので、その場合は、この事業用資産を後継者に移転させることも事業承継の内容になってきます。

事業承継は早めに着手した方が良い

取引先との関係

一般的に会社には現経営者の方の個性が強く現れますので、取引先は経営者イコール会社と見ていることが多いです。例えば、A社の社長が山田さんであれば、取引先は、A社のことを山田社長の経営するA社という形で評価します。山田さんが経営しているからA社は信頼できるというように、経営者が誰であるかを重視します。

そうなると、現経営者や交替することは、取引先にとっては、相手方の一体性が失われることになるため、これまでとは違った対応を取ることもあり得ます。

従業員との関係

事業運営が組織化されておらず、経営者の個性に頼っている部分が大きい場合、経営者が急に変わると従業員に大きなストレスを与えることがあり得ます。

そのため、事業承継を行うには時間をかけて計画的に行うことが重要です。具体的には、経営者が引退する年齢を考えて、引退する年から10年逆算した年から始めると良いと言われています。

早くから事業承継に着手した方が良い

後継者が取引先や従業員から信頼されるためには早くから会社に入り取引先と付き合うとともに、従業員の中に溶け込み、信頼を得ていくことが大事です。

よって、後継者候補の方に対しては、現経営者が早くから経営者としての教育を行っていくことが重要になります。

誰に引き継ぐか

親族内承継

親族に事業を引き継ぐ方法です。

従業員承継

従業員に事業を引き継ぐ方法です。

第三者への承継

親族や従業員に適切な後継者候補がいない場合は、第三者に事業を承継する方法があります。

具体的にはM&Aの仲介業者に相談することを検討したり、どの仲介業者に相談したらよいか分からないという場合は都道府県に設置された事業承継・引継ぎ支援センターがありますので、そちらに相談をしてみるのがおすすめです。

事業承継に伴う財産承継の方法

自社株式や事業用資産の売買

後継者が現経営者から自社株式や事業用資産を購入するという方法です。後で説明しますが、相続人の最低限の相続分である遺留分の問題が発生せず、後継者が税金の負担をせずに済むというメリットがある一方で、後継者が購入資金を調達することができるかという問題があります。

相続

後継者が現経営者の相続人に当たる場合に、相続によって自社株式や事業用財産を引き継ぐという方法です。購入資金を用意する必要はありませんが、後継者が相続税を負担する必要があるのと、他の相続人の遺留分を侵害するかもしれないというデメリットがあります。

贈与

後継者に自社株式や事業用財産を贈与によって承継する方法です。購入資金を用意する必要はありませんが、後継者が贈与税を負担する必要があるのと、他の相続人の遺留分を侵害するかもしれないというデメリットがあります。

なお、年間110万円までであれば贈与が非課税となることがあります。また、後継者が現経営者の相続人である場合は相続時精算課税制度という制度を利用して、相続税の枠組みを使って生前にまとまった財産を贈与することが可能となり、また、自社株式などの評価額が今後上昇する見込みがある場合は、大幅な節税が可能となることがあります。

事業承継に伴う財産の承継の問題

財産承継のための相続の問題(遺留分)

事業承継のために、現経営者が後継者に対し、株式や事業用財産を生前贈与しようとしても、また、相続でこれらの財産を譲り渡そうとしても、相続人が遺留分という民法で保障される最低限の取り分を主張し、生前贈与や相続によって自身の遺留分が侵害されたとして、後継者に対して金銭の請求をすることが考えられます。

生前贈与の場合、相続人が遺留分の侵害を主張できる贈与は、相続前10年以内に行った贈与に限定されますが、後に遺留分侵害を理由とする金銭請求がなされますと、後継者の事業運営に支障が生じる可能性がありますので、対策が必要です。

財産承継や事業運営のための資金調達の問題

事業承継のために、後継者が自社株式や事業用財産を取得しようとしても、必要なお金が用意できず、後継者が事業用財産を断念せざるを得ない場合があります。

また、事業承継によって、中小企業の経営者が交代する場合、会社の信用力が低下することがあり、その結果、融資の条件が厳しくなったり、取引先が取引の規模をしばらく縮小したり、代金の支払いの時期を伸ばしたりすることがあり、その場合は会社として一時的に運転資金に支障をきたす場合が出てきます。

財産承継のための税金の問題

自社株式や事業用財産を生前贈与や相続で譲り渡す場合は、その額が大きいと多額の税金がかかります。後継者が納税資金を用意できないため、事業承継が出来ないケースがあります。

経営承継円滑化法

以上の3つの問題について対応するために、「中小企業における経営の承継の円滑化に関する法律(経営承継円滑化法)」が用意されていますので、この法律を利用した対策を検討することをお勧めします。

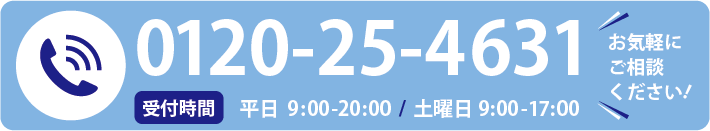

グリーンリーフ法律事務所は、設立以来30年以上の実績があり、18名の弁護士が所属する、埼玉県ではトップクラスの法律事務所です。

また、各分野について専門チームを設けており、ご依頼を受けた場合は、専門チームの弁護士が担当します。まずは、一度お気軽にご相談ください。